Diversifikation und Mega Cap-Investments – unvereinbar?

EQUITY INSIGHTS | Nr. 39

- Anstatt Mega Caps zur Diversifikation auszuschließen, sollte man sie gezielt unter- oder übergewichten, um Risiken im Portfolio sinnvoll zu steuern.

- Durch die bewusste Berücksichtigung von Mega Caps können Anleger ihrer Strategie treu bleiben und gleichzeitig Einzeltitel-Risiken effektiv managen.

- Angesichts des hohen idiosynkratischen Mega Cap-Effekts ist deren Berücksichtigung essentiell, um die Marktstruktur zu reflektieren.

Diversifikation leicht gemacht?

Die vermeintlich einfachste Lösung, Diversifikation bei derzeit hochkonzentrierten Indizes zu wahren, ist es, nicht in Mega Caps investiert zu sein. Wie wir aber im vergangenen Artikel (Equity Insights #38) aufgezeigt haben, ist dies ein Trugschluss. Denn der Ausschluss hätte bereits einen Active Share von 25 Prozent zur Folge ohne jegliches aktive Management. Im Ergebnis mag man zwar für die Zeit einer möglichen Korrektur der hohen Unternehmensbewertungen bzw. der Mega Caps bestens vorbereitet sein. Der Weg bis zur Korrektur – sollte sie denn kommen – kann jedoch herausfordernd sein.

Um mit dem Thema Indexkonzentration sinnvoll im Rahmen der Portfoliokonstruktion umzugehen, empfiehlt sich eine bewusste Unter- bzw. Übergewichtung der jeweiligen Unternehmen. Im vorliegenden Artikel untersuchen wir, wie die Positionierung der Mega Caps bei bekannten Faktor-Strategien ausfällt.

Berücksichtigung der Mega Caps im Faktor-Portfolio

Wie gewohnt werden die Portfolios ganzheitlich im Rahmen unseres Assenagon Equity Frameworks konstruiert. Das bedeutet, dass gegenüber der Benchmark – dem globalen Aktienmarkt – lediglich der gesuchte Faktor, bspw. Value, betont wird. Sämtliche weiteren Charakteristika, wie z. B. Sektor- oder Länder-Allokation oder auch weitere Faktoren, werden gegenüber der Allokation des globalen Aktienmarktes neutral gehalten. Im Sinne der ganzheitlichen Portfoliokonstruktion werden auch die Unter- oder Übergewichtungen von Einzeltiteln gegenüber der Benchmark kontrolliert. Somit stellen wir sicher, dass die gesuchte Faktor-Ausprägung aus der Breite des Portfolios stammt und nicht von wenigen Einzelpositionen abhängig ist.

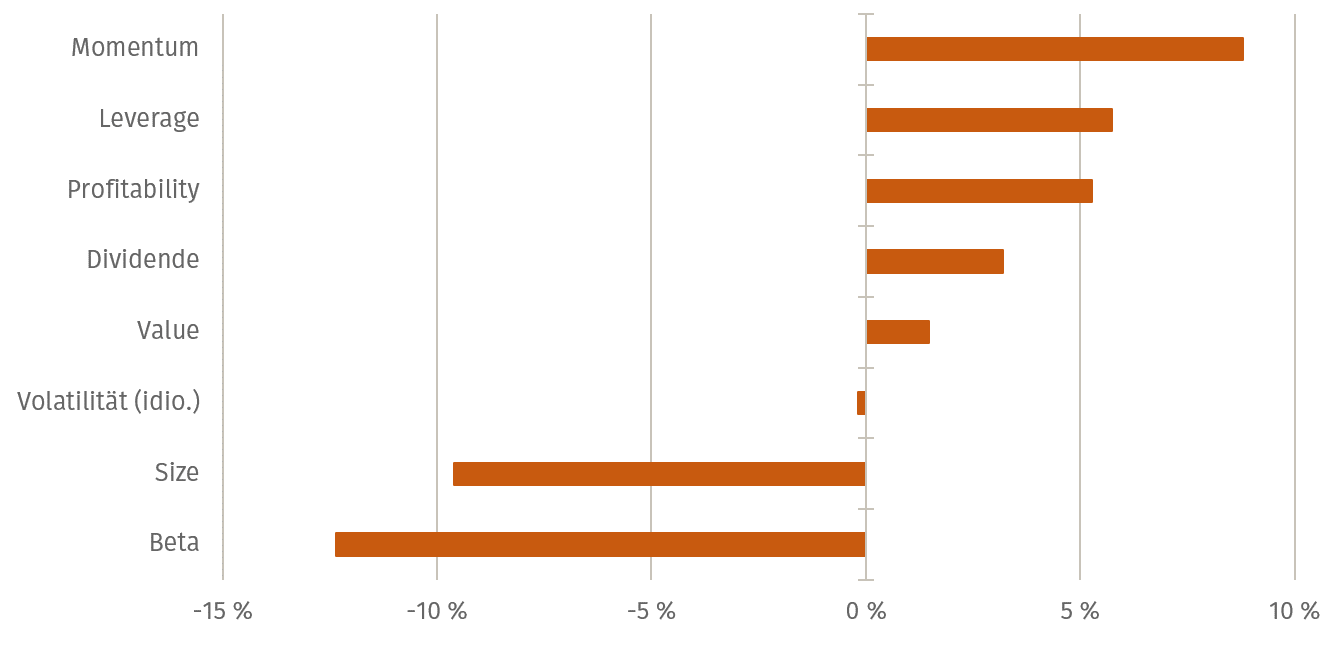

Abbildung 1 umfasst die relative Wertentwicklung der relevanten Faktoren im Assenagon Equity Framework gegenüber dem globalen Aktienmarkt über die vergangenen fünf Jahre. Es zeigt sich ein äußerst heterogenes Bild: Während der Low Beta-Faktor über 12 Prozent schlechter performt hat, liegt der Momentum-Faktor knapp 9 Prozent vorne.

Abb. 1: Relative Performance zum globalen Aktienmarkt

(Juni 2019 – Juni 2024)

Interessanterweise liegen die Faktoren Value und Dividende leicht vor dem globalen Aktienmarkt. Bedenkt man, dass in der breiten Wahrnehmung der Investorenlandschaft in den vergangenen fünf Jahren es nur ein Jahr gab, in dem Value "lief", nämlich im inflationären Umfeld 2022 – ein durchaus überraschendes Ergebnis. Allerdings konstruieren wir Faktoren ganzheitlich, wodurch der Value-Faktor dieselbe Allokation in US-Aktien bzw. Technologieunternehmen aufweist wie der globale Aktienmarkt. Und zwangsläufig sind auch Mega Caps vertreten – die Frage ist nur, welcher Mega Cap wird im jeweiligen Faktor unter- oder sogar übergewichtet?

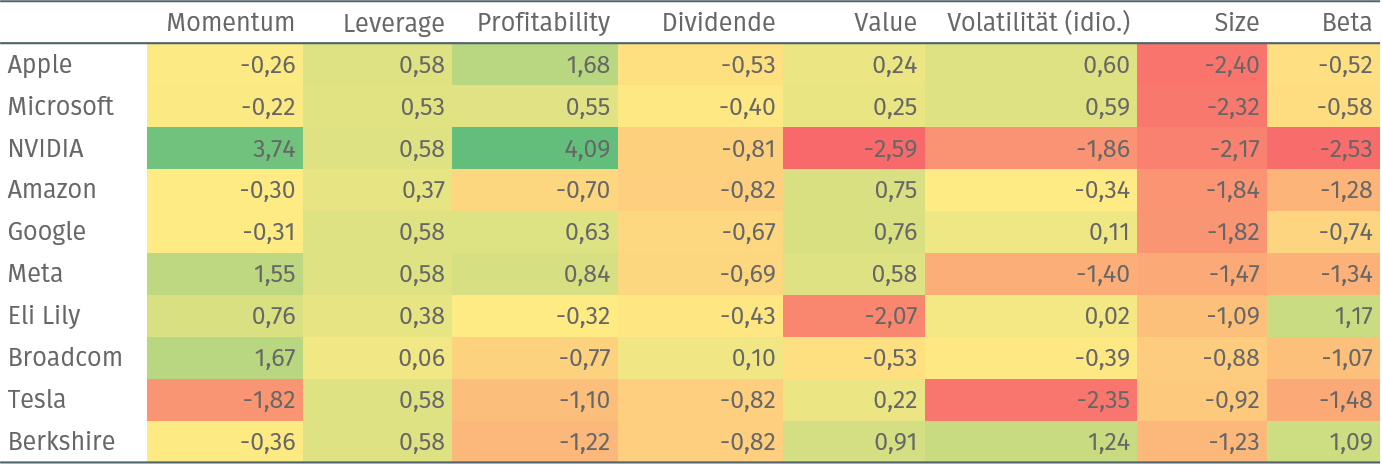

Tabelle 1 umfasst für die zehn größten Unternehmen im globalen Aktienmarkt die Ausprägungen gegenüber dem jeweiligen Faktor. Die jeweiligen Ausprägungen lassen nicht 1:1 auf das absolute Unter- oder Übergewicht schließen, geben jedoch eine gute Indikation. Da wir Portfolios ganzheitlich konstruieren, ist es nicht nur wichtig, das Exposure gegenüber dem gesuchten Faktor abzubilden, sondern auch alle weiteren Faktoren neutral zu halten. So kann es beispielsweise sein, dass bei einer Value-Strategie ein Technologieunternehmen leicht übergewichtet wird, welches von der Bewertung "in line" mit seinem Sektor ist. Allerdings bringt dieses Unternehmen womöglich eine hohe Profitabilität, niedrige Verschuldung und Momentum mit sich, wodurch es eine attraktive Beimischung im Portfoliokontext ist.

Tab. 1: Standardisierte Faktor-Ausprägungen der Top 10-Titel im globalen Aktienmarkt

Assenagon Equity Framework

Zwischen der Outperformance des jeweiligen Faktors und der Ausprägung der Mega Caps zeigt sich über die letzten fünf Jahre eine gewisse Korrelation. So weist der Momentum-Faktor ein Übergewicht in den Titeln Nvidia, Meta, Eli Lily und Broadcom auf. In Titeln wie Apple, Microsoft, Amazon und Google liegt lediglich ein geringes Übergewicht vor. Obwohl diese Aktien eine leicht negative Momentum-Ausprägung aufweisen, zeichnen sie sich durch eine hohe Profitabilität, niedrige Verschuldung und eine leicht günstigere Bewertung im Vergleich aus. Somit [bieten diese Titel] Bestandteile im Momentum-Portfolio, welche viel "Gutes" mit sich bringen und nur wenig "kosten". Im Falle von Tesla spiegelt sich die negative Momentum-Ausprägung in einem deutlichen Untergewicht wider.

Zwangsläufig gibt es Faktoren, welche ein deutliches Untergewicht in den Mega Caps aufweisen, schlichtweg weil die Ausprägungen wenig Spielraum lassen, wie z. B. im Falle einer Size- bzw. von Low Risk-Strategien. Aber wie man am Beispiel Value sieht, finden sich bei konsequenter relativer Betrachtungsweise auch unter den Mega Caps Unternehmen mit akzeptabler Bewertung, wodurch diese teils auch mit einem Übergewicht den Weg ins Portfolio finden. So lässt sich die aktuelle globale Marktstruktur mit 25 Prozent Benchmark-Gewicht in den Top 10-Titeln adäquat berücksichtigen.

Für den Anleger

Das Ausmaß des idiosynkratischen Mega Cap-Effekts macht es gegenwärtig unabdingar, diese im Rahmen der Portfoliokonstruktion zu berücksichtigen. Wichtig ist es hierbei, seiner Strategie treu zu bleiben im Sinne der gesuchten Stilrichtung, wie bspw. einer globalen Value-Strategie, und zeitgleich aber durch eine gezielte Unter- und Übergewichtung eine Form von aktiven Risiko-Management zu integrieren, um Einzeltitel-Risiken zu eliminieren.

P.S.: Lesen Sie in der nächsten Ausgabe, wie sich ein effizientes Quality Momentum Multi Faktor-Portfolio konstruieren lässt.