Zwillingsdefizit in den USA: Mehr als nur ein Schönheitsfehler?

PERSPECTIVES | Nr. 34

- Das zeitgleiche Auftreten eines Haushalts- und eines Leistungsbilanzdefizits gilt als strukturelles Merkmal der US-Volkswirtschaft.

- Doch aktuell erreicht die Kombination aus steigender Zinslast, expansiver Fiskalpolitik und wachsendem Protektionismus eine neue Qualität.

- Für global aufgestellte Anleger bleibt ein differenzierter Blick auf die fiskalische Nachhaltigkeit der USA und die Wechselkursrisiken unerlässlich, um gegebenenfalls rasch reagieren zu können.

Die US-amerikanischen Finanzmärkte dominieren das globale Finanzsystem. Mit 59 Billionen US-Dollar entfallen etwa 63 Pro-zent der weltweiten Marktkapitalisierung von Aktien im Streubesitz auf die USA, während US-Anleihen mit 58 Billionen US-Dollar rund 40 Prozent der globalen Anleihemärkte ausmachen. Damit sind die US-Aktienmärkte beinahe sechsmal und die Anleihemärkte in etwa doppelt so groß wie ihre europäischen Pendants. Hinzu kommt die herausragende Bedeutung des US-Dollars als Leitwährung – rund 58 Prozent der weltweiten Devisenreserven der Zentralbanken werden in Dollar gehalten.

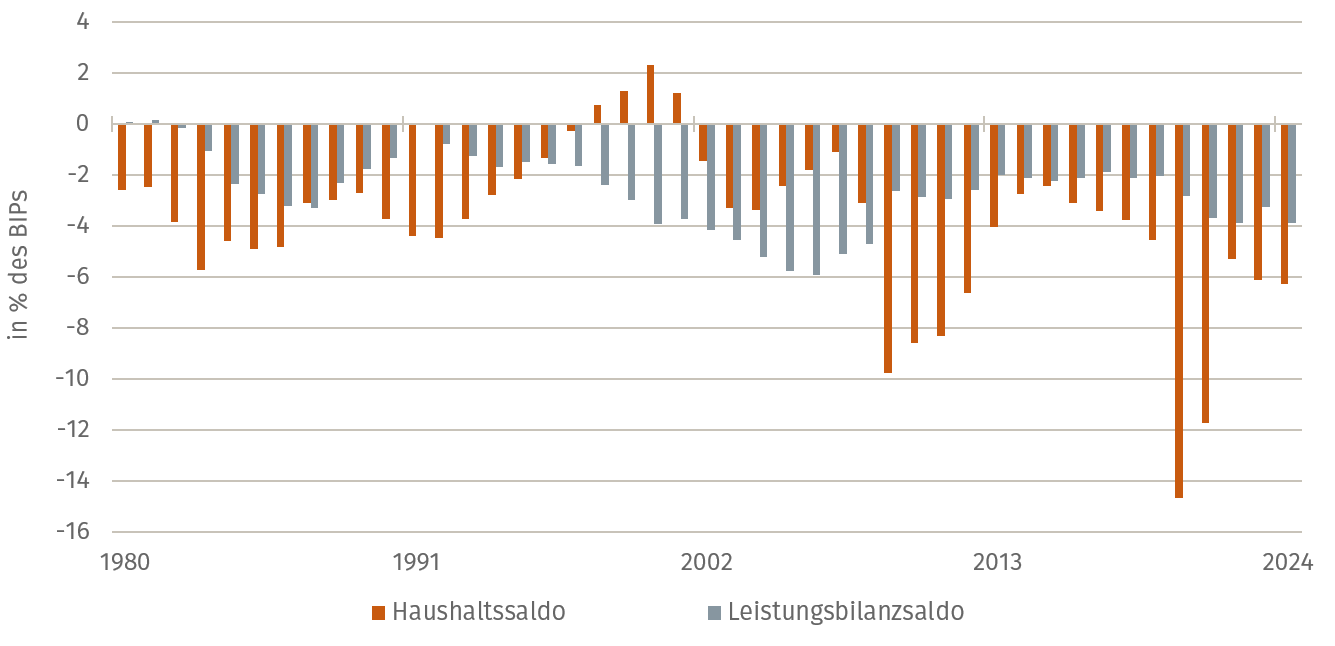

Abb. 1: Zwillingsdefizit: Leistungsbilanz- und Haushaltssalden der USA

In % des Bruttoinlandprodukts

Die Tiefe und Liquidität der US-Finanzmärkte haben es den USA über Jahrzehnte ermöglicht, gleichzeitig erhebliche Haushalts- und Leistungsbilanzdefizite zu finanzieren. Das sogenannte "Zwillingsdefizit", also das zeitgleiche Auftreten eines Haushaltsdefizits und eines Leistungsbilanzdefizits, gilt seit vielen Jahren als strukturelles Merkmal der amerikanischen Volkswirtschaft. Investoren sahen es lange Zeit als zweitrangigen Schönheitsfehler, der die Attraktivität der Vereinigten Staaten kaum beeinträchtigte. Mittlerweile deutet sich jedoch ein substanzieller Stimmungswandel an. Einerseits verschlechtert sich die Haushaltslage der USA zusehends, andererseits verunsichert der protektionistische Kurs der Trump-Administration zur Reduktion des Außenhandelsdefizits zunehmend die Märkte.

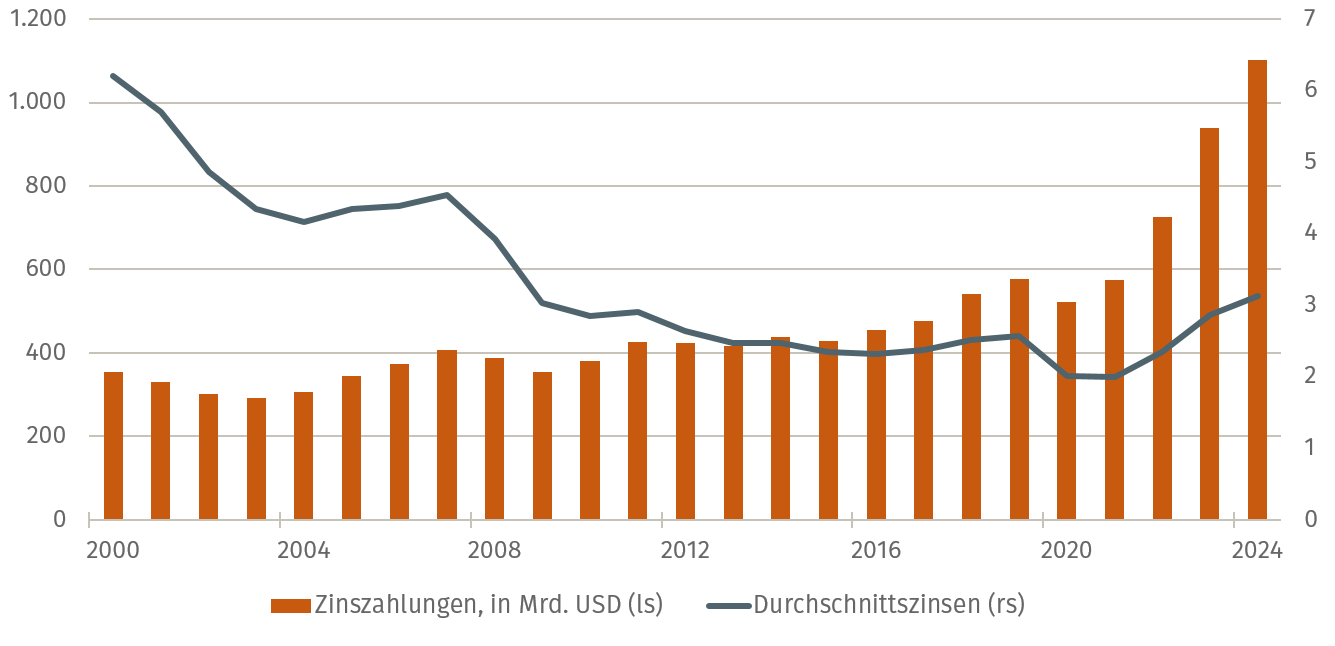

Hohe Zinslast schmälert die fiskalische Handlungsfähigkeit

Die Staatsverschuldung der USA liegt derzeit bei etwa 120 Prozent des Bruttoinlandsprodukts (BIP) und erreicht damit ein historisch hohes Niveau. Gleichzeitig führen die seit 2022 deutlich restriktivere Geldpolitik und das gestiegene Zinsumfeld zu spürbar höheren Finanzierungskosten. Der durchschnittliche Zinssatz auf US-Staatsschulden, der Marktentwicklungen typischerweise mit einer gewissen Zeitverzögerung folgt, liegt inzwischen bei drei Prozent – rund einen Prozentpunkt höher als noch im Jahr 2020. Bei einer Gesamtverschuldung von mehr als 36 Billionen US-Dollar stellt dieser Anstieg einen erheblichen Belastungsfaktor dar. Innerhalb von nur drei Jahren haben sich die jährlichen Zinsausgaben der USA verdoppelt und betragen mittlerweile rund 1,1 Billionen US-Dollar. Zum Vergleich: Die Verteidigungsausgaben des Landes liegen aktuell knapp unter einer Billion US-Dollar. Die rapide gestiegenen Zinsverpflichtungen schränken somit den fiskalischen Handlungsspielraum der Regierung erheblich ein.

Zinszahlungen werden zunehmend zu einer Belastung

Durchschnittszinsen als Quotient von Zinszahlungen und Gesamtverschuldung

Die expansive Fiskalpolitik unter Donald Trump verschärft die Lage zusätzlich. Das inzwischen verabschiedete Steuerpaket ("Big Beautiful Bill") wird die Staatsverschuldung in den kommenden zehn Jahren voraussichtlich um weitere drei Billionen US-Dollar erhöhen, wodurch das jährliche Defizit auf über sieben Prozent des BIP ansteigen könnte. Es droht eine Schuldenspirale, in der ständig neue Kredite allein zur Finanzierung des Schuldendienstes benötigt werden. Die langfristige fiskalische Stabilität der Vereinigten Staaten kann dadurch ernsthaft gefährdet werden, insbesondere dann, wenn die Zinsen weiter nach oben gehen.

US-Zollpolitik belastet Verbraucher und Investitionen

Parallel zur expansiven Fiskalpolitik versucht der amerikanische Präsident, das Leistungsbilanzdefizit über Handelszölle zu verkleinern oder ganz zu schließen. Nahezu alle Importe wurden mit Zöllen belegt, um das Handelsdefizit zu reduzieren und die heimische Industrie zu stärken. Die Hoffnung ist, dass amerikanische Firmen mehr produzieren, mehr verdienen und neue Jobs schaffen. Das ist allerdings nur ein Teil der Wahrheit, denn für Konsumenten wirken die Zölle wie eine Verbrauchssteuer. Konsumgüter werden teurer und die Kaufkraft verringert sich entsprechend. Das "Budget Lab" der Yale University schätzt, dass die Zölle das Preisniveau im Jahr 2025 um 1,5 Prozent erhöhen – gleichbedeutend mit einem Rückgang der realen Kaufkraft der amerikanischen Haushalte von durchschnittlich 2.000 US-Dollar. Zusätzlich belasten die unklare Ausrichtung der Handels- und Fiskalpolitik, sowie die ständigen Ankündigungen und Verschiebungen von Zöllen die Investitionsplanungen der Unternehmen erheblich. Firmen sehen sich mit einer hohen Unsicherheit konfrontiert, die langfristige Investitionsentscheidungen erschwert oder sogar verhindert. In Folge können dringend benötigte Investitionen ausbleiben und langfristig die Wettbewerbsfähigkeit sowie das Wachstumspotenzial der US-Wirtschaft beeinträchtigt werden.

Zielkonflikt von Handels- und Fiskalpolitik

Zudem stellt sich die Frage, ob eine expansive Fiskalpolitik überhaupt mit einer protektionistischen Handelsstrategie in Einklang gebracht werden kann. Hohe Haushaltsdefizite erhöhen typischerweise die Inlandsnachfrage, entweder durch direkte öffentliche Investitionen oder durch Steuererleichterungen, die Haushalte und Unternehmen zu höherem Konsum und höheren Investitionen veranlassen. Wenn allerdings kurzfristig keine ausreichenden heimischen Produktionskapazitäten aufgebaut werden können – was in den USA angesichts des angespannten Arbeitsmarktes, einer hohen Kapazitätsauslastung sowie jahrzehntelang gewachsener globaler Lieferketten schwierig erscheint – müssen die zusätzlich nachgefragten Güter importiert werden.

Dies führt zwangsläufig zu einem höheren Leistungsbilanzdefizit. Die makroökonomische Identität, dass die Differenz zwischen den inländischen Ersparnissen und Investitionen dem Leistungsbilanzsaldo entspricht, gilt weiterhin uneingeschränkt. Ein steigendes Staatsdefizit bei gleichzeitig konstanten oder rückläufigen privaten Ersparnissen mündet deshalb unweigerlich in einem wachsenden Leistungsbilanzdefizit. Besonders kritisch wird diese Entwicklung, wenn die fiskalischen Maßnahmen konsumorientiert und nicht produktivitätssteigernd wirken.

Die US-Regierung erzeugt mit ihrer Politik daher einen Zielkonflikt: Einerseits sollen heimische Unternehmen durch Handelsbarrieren geschützt werden, andererseits wird durch expansive Fiskalmaßnahmen eine Importnachfrage generiert, die das Leistungsbilanzdefizit weiter verschärft. Dieser inhärente Widerspruch könnte langfristig die Glaubwürdigkeit und Effektivität der US-Wirtschaftspolitik beeinträchtigen und erhöht das Risiko makroökonomischer Instabilität.

Für Kapitalmarktanleger

Das US-Zwillingsdefizit ist kein neues Phänomen – doch die Kombination aus steigender Zinslast, expansiver Fiskalpolitik und wachsendem Protektionismus stellt eine neue Qualität dar. Kurzfristig dürfte die Tiefe der US-Kapitalmärkte Kapitalzuflüsse weiterhin sicherstellen. Langfristig aber könnte die Bereitschaft internationaler Investoren, das Defizit zu finanzieren, schwinden – mit möglichen Folgen für den US-Dollar und die Risikoprämien am Anleihemarkt. Die starke Abwertung des US-Dollars bei gleichzeitig über 4 Prozent liegenden Renditen auf 10-jährige Staatsanleihen seit Jahresbeginn könnte hierfür ein Indikator sein. Für global aufgestellte Anleger bleibt daher ein differenzierter Blick auf die fiskalische Nachhaltigkeit der USA und die Wechselkursrisiken unerlässlich. Ebenso wichtig ist es, das Portfolio hinsichtlich Duration und Währungsallokation flexibel zu halten, um rasch auf neue Marktentwicklungen reagieren zu können.

Dieser Artikel ist zuerst online erschienen am 22. Juli 2025 in der Börsen-Zeitung.